[위기의 K-OTT] 토종 OTT의 고군분투 ① 200억 적자난 재벌집, “영화, 그게 돈이 됩니까?”

콘텐트리중앙, ‘재벌집 막내아들’의 흥행에도 불구 영업손실 200억 ‘재벌집 막내아들’ 제작사 래몽래인 영업손실 60억, 순손실68억 문제는 해외 판권, 넷플릭스 아니면 적자?

한때 글로벌 OTT 거인인 넷플릭스의 강력한 경쟁자로 여겨지던 토종 OTT 3인방 왓챠, 티빙, 웨이브는 끊임없이 진화하는 미디어 환경에서 중대한 도전에 직면해 있다. 예를 들어, 왓챠는 9년 전 창업 이래 25배나 치솟아 기업 가치가 5,000억원에 달하는 등 급격한 기업가치 상승을 경험했다. 하지만 현재 매각을 추진할 정도로 자금 사정이 좋지 않은 와중에 인수자도 잘 나타나지 않고 있다. 치솟는 금리와 인플레이션 속에 스타트업 투자가 크게 감소하면서 미디어 기업에 어두운 그림자를 드리우고 있다. 금융 시장 붕괴는 이러한 문제를 더욱 악화시켜 한국 미디어 산업을 위협하고 있다.

스튜디오드래곤과 콘텐트리중앙

어려운 환경 속에서도 두 편의 드라마가 주목을 받았다. 작년 12월에 종영한 JTBC의 ‘재벌집 막내아들’과 3월 10일에 두 번째 시즌을 공개한 넷플릭스 오리지널 ‘더 글로리’가 바로 그 주인공이다. 이러한 성공은 안정적인 캡티브 채널(JTBC, CJ ENM)을 확보하고 최근 몇 년간 제작 물량을 늘려온 대형 제작사 콘텐트리중앙과 스튜디오드래곤의 지원 덕분으로 볼 수 있다.

스튜디오드래곤과 콘텐트리중앙은 미디어 업계에서 가장 주목할 만한 회사로 인정받고 있다. 두 회사 모두 대규모 시즌제 제작을 통해 수익률 개선을 기대받고 있으며, 한국 기업의 해외 시장용 콘텐츠 제작 가능성을 보여주고 있다. 스튜디오드래곤은 2022년 32편에서 2023년 34~36편의 콘텐츠를 제작할 것으로 예상되며, 콘텐트리중앙은 같은 기간 캡티브 12편, OTT 8편, 시즌제 드라마 3편, 영화 9편을 제작할 계획이다.

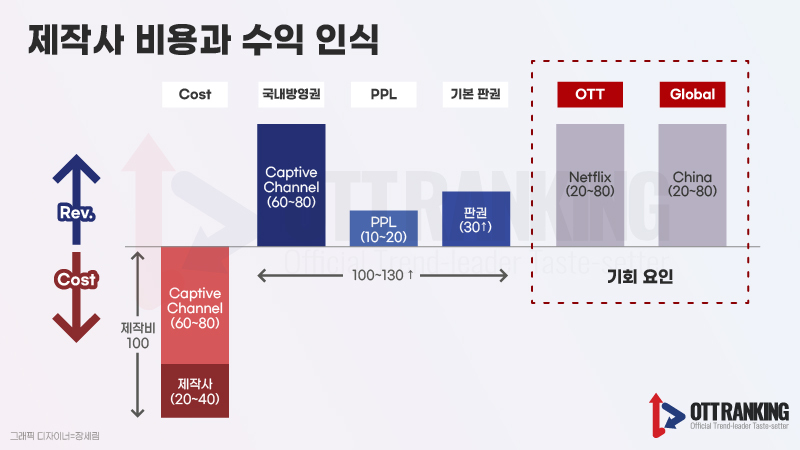

드라마가 제작사 수익에 미치는 영향을 이해하기 위해서는 수익 구조에 대한 분석이 필수다. 국내 방송 판권은 일반적으로 드라마 제작비의 60~80%를 차지하며, 나머지는 드라마 방영 후 주문형 비디오(VOD), 간접광고(PPL) 등의 추가 수익원에서 발생한다. 최근 K-드라마는 제작비의 100% 이상을 국내외 판권을 통해 창출하고 있다.따라서 ‘재벌집 막내아들’과 ‘더 글로리’의 수익 상황은 확연히 다를 전망이다.

콘텐트리중앙과 래몽래인은 ‘재벌집 막내아들’의 판권을 보유하고 있어 VOD, OST, 해외 판권 등에서 추가 수익을 올릴 수 있다. 반면 ‘더 글로리’는 넷플릭스 오리지널로 IP 판권이 넷플릭스에 귀속되어 사전 계약된 제작비 외 추가 수익 창출이 제한된다. 당연히 ‘더 글로리’의 수익이 나쁠 것 같지만 그 실상을 살펴보면 다르다. 앞서 스튜디오드래곤은 2022년 매출 6979억 원, 영업이익 652억 원을 내며 역대 최대실적을 갈아치웠다. 2021년보다 매출은 43.3%, 영업이익은 24.0% 늘었다. 순이익은 505억 원으로 2021년보다 29.5% 증가했다.

2023년 한국 넷플릭스 오리지널 콘텐츠 라인업은 2022년 대비 10편 이상 확대될 것으로 예상된다. 한국 드라마는 회당 제작비가 약 30억원으로 미국 넷플릭스 오리지널의 70억 원에서 300억원에 비해 가성비가 뛰어나다. ‘오징어 게임’과 ‘피지컬100’등 글로벌 흥행에 성공한 K-콘텐츠들에 힘입어 넷플릭스는 한국 제작사에 대한 투자를 확대할 가능성이 높다.

고품질 콘텐츠의 인기 상승과 주요 제작사의 전략적 진출에 힘입어 K-드라마의 지속적인 성공은 지속될 것으로 전망된다. K-드라마에 대한 수요 증가는 넷플릭스와 같은 글로벌 스트리밍 플랫폼의 관심을 끌었고, 넷플릭스는 한국 콘텐츠에 대한 투자를 지속하고 있다. 하지만 이 모든 성공이 한때의 홍콩 영화처럼 잠시잠깐의 성공은 아닐까? 재벌집 막내아들’, ‘더글로리’와 같은 드라마의 성공에도 불구하고 시장은 경제적 요인, 경쟁 심화, 소비자 선호도 변화 등의 영향을 받고 있다.

콘텐트리중앙과 래몽래인의‘재벌집 막내아들’ 성공했지만…

콘텐트리중앙은 JTBC 드라마 ‘재벌집 막내아들’의 성공으로 롤러코스터를 타는 경험을 했다. 콘텐츠 시장을 장악하고 최고 시청률 26.9%를 달성했지만, 216억원의 영업손실을 기록했다. 매출은 전년 동기 대비 14% 증가한 2,504억원을 기록했지만 영업손실은 216억원에 달했다. 콘텐트리중앙의 제작 스튜디오인 스튜디오 룰루랄라(SLL)는 영업손실 582억원을 기록하며 전체 실적에 부정적인 영향을 미쳤다. SLL의 영업손실은 미국 제작 자회사 윕의 연결 편입회계에 따른 것이다.

손실은 코로나19의 여파로 인한 생산 비용 상승과 함께 인건비 상승으로 인한 투자 비용의 급격한 증가에 기인한다. 래몽래인은 전년 동기 대비 8.1% 증가한 444억 원의 연결 매출을 기록했지만, 같은 기간 60억 원의 영업손실과 68억 원의 당기순손실을 기록했다. 래몽레인의 수익성 악화는 코로나19로 인한 콘텐츠 제작 기간 장기화에 따른 비용 증가가 주요 원인이다. 또한 양질의 콘텐츠 제작을 위해 인건비 등 투자 비용이 증가했고, 방송사와의 드라마 계약이 연기된 것도 영향을 미쳤다.

현대 판타지 웹소설 ‘재벌집 막내아들’을 드라마로 각색한 작품은 2019년 방영을 목표로 래몽레인이 제작을 맡았다. 하지만 2018년 7월 제작 발표 이후 2년 가까이 아무런 소식이 없었다. 순양그룹은 앞에서 언급된 국내 굴지의 기업을 모티브로 하는지라 애초에 삼성가와 엮여있는 JTBC가 아니면 제작 얘기조차 꺼내지 못할 것이란 얘기도 있었다. 결국 JTBC가 제작사로 확정되면서 제작이 시작되었다. 래몽레인은 앞서 ‘성균관 스캔들’, ‘심야식당’ 등 히트 드라마를 제작한 바 있지만 자금 부족으로 제작을 진행하지 못했고, SLL이 나서게 된 것이다.

콘텐트리중앙과 래몽레인은 50:50의 파트너십을 맺고 ‘재벌집 막내아들’을 제작했다. 드라마 공동제작을 맡은 SLL과 래몽레인은 프로젝트 수익을 공유하기 위해 SPC(특수목적회사) 형태의 합작법인을 설립했다. 당초에는 판권 판매와 2차 판매를 통해 수익을 극대화하기 위해 IP를 50:50으로 나누고, 함께 영화를 제작한다는 계획이었다. 지난해 말 코넥스에서 코스닥 시장으로 이전 상장한 라몬트레인은 기업공개(IPO) 자금의 상당 부분을 IP 인수에 사용했다. 제작 자금은 공모 금액의 80%와 래몽레인의 자기자본 60%(238억원)로 구성되었다. 사실상 공모 자금의 80%를 한 작품에 투자한 셈이다.

총 제작비는 291억 원에서 353억 원으로 증가했다. 지적재산권은 래몽레인과 SLL이 공동 소유한다. 당초 계획된 투자 금액은 291억 원으로, 이 중 래몽레인이 50%인 146억 원을 책임졌으나 투자 금액이 352억 원으로 증가했다. 이에 따라 래몽레인의 투자 지분은 176억 원으로 증가했다. 하지만 최대주주(20.13%)인 위지윅스튜디오가 50억 원을 출자하고 재벌집 막내아들이 14.2%의 투자 지분을 확보하면서 래몽레인의 몫은 126억 원으로 줄었다.

‘재벌집 막내아들’ 성공에 래몽래인 90억원 추가 투자 유치

래몽래인은 올해 1월 90억 원 규모의 추가 투자를 유치하며 화제가 되기도 했다. 이러한 자본 유입은 인기 프로그램인 재벌집 막내아들의 성공에 힘입은 바가 크다. 하지만 자금 조달에도 불구하고 라몽레옹은 주가 변동과 2022년 영업손실에서 알 수 있듯이 재정적 어려움을 겪고 있다. 2022년 래몽래인의 주가 급등에는 재벌집 막내아들이 큰 역할을 했다. 그러나 그해 말 회사의 실적이 적자로 전환되면서 주가가 급락해 이전 상승분을 대부분 지워버렸다. 성공에도 불구하고 주가가 지지부진하다는 것은 성공이 돈을 가져다주지는 않았다는 의미다. 현재 래몽래인의 주가는 시장 최저가에 거래되고 있으며, 이는 회사의 재무 안정성에 대한 우려를 불러일으키고 있다.

래몽래인은 재벌집 막내아들의 제작비 146억원을 자체 조달하기로 결정했을 때 300%의 투자 수익을 예상했다. 이를 통해 150억원에서 300억원 가량의 자금이 유입될 것으로 예상했지만 결국 적자가 났다. 넷플릭스와 1월 19일에 체결한 JTBC와의 공급 계약을 통해 일부 수익이 발생했지만, 정확한 수치는 공개되지 않았다. 지난 1월 4일 래몽래인은 드라마 콘텐츠 IP 확보 전략을 강화하기 위해 제3자 배정 유상증자를 완료했다고 공시했다. 이번 유상증자는 전환우선주(CPS) 414,743주를 발행하여 약 90억원을 조달하는 방식으로 진행됐고 신주는 1월 18일에 상장됐다.

래몽레인은 디즈니 플러스, 종편 등 케이블 채널을 통한 국내 판권 판매로 높은 수익률을 달성할 것으로 예상했다. 또한 아시아 최대 OTT 플랫폼인 Viu를 통해 해외 판권 계약도 체결했다. 현재 재벌집 막내아들의 수익률은 약 30% 수준으로 보인다. 현재 예상 매출액은 420억원에서 460억원 사이로, 제작비를 제외한 일괄 매출은 100억원 이상으로 예상된다. 이 매출에는 중국 판권 및 기타 IP 관련 상품 판매로 인한 추가 수익은 제외된다.

OTT 플랫폼 선택: Netflix VS Viu

드라마의 성공에 어울리지 않는 막대한 영업손실의 핵심은 래몽래인과 SLL이 해외 판권을 넷플릭스가 아닌 Viu에 판매하기로 한 결정에 기인한다. Viu는 넷플릭스처럼 글로벌 네트워크를 보유하고 있지 않아 드라마의 해외 성공에 걸림돌이 됐다. 현재 매출은 450억원 정도지만, 관련 상품과 서비스를 아무리 잘 팔아도 향후 몇 년 안에 900억원에 도달하기는 쉽지 않아 보인다.

2022년, 두 드라마가 각각 인상적인 시청률을 자랑하며 한국 방송 시장을 장악했다. ‘재벌집 막내아들’의 성공 이전에 ‘이상한 변호사 우영우’가 있었다. 자폐증 변호사를 주인공으로 내세우며 최종 시청률 17.5%를 기록했다. 반면, 시간여행을 하는 주인공을 내세운 ‘재벌집 막내아들’은 최종 시청률 26.9%로 경쟁작을 압도했다. 하지만 흥미롭게도 두 드라마에 대한 해외 반응은 상당히 달랐다.

‘우영우’는 해외 시청자들의 마음을 사로잡으며 온라인 콘텐츠 서비스 순위 사이트 플릭스 패트롤에서 콘텐츠 순위 1위를 차지했고, 넷플릭스에서 전 세계 TV 프로그램 4위에 올랐다. 넷플릭스는 사용자들이 4억 2,000만 시간을 시청했다고 보고했다. 반면, ‘재벌집 막내아들’은 50여 개국에서 1위를 차지했던 시청 순위가 한 달 만에 6개국으로 떨어지며 순위가 하락했다. ‘우영우’는 제작비 150억원 대비 최소 10배 이상의 수익을 올렸는데, 이는 352억원 투자로 460억 원을 유치한 ‘재벌집 막내아들’의 3배에 달한다는 게 업계의 분석이다. ‘재벌집 막내아들’이 향후 IP 관련 상품 판매를 통해 추가 수익을 창출할 수 있을지는 아직 미지수다.

넷플릭스는 전 세계 2억 명이 넘는 가입자를 보유한 글로벌 엔터테인먼트 업계의 강자다. 광범위한 도달 범위는 콘텐츠 제작자에게 전 세계 시청자에게 비할 데 없는 접근성을 제공하여 광범위한 성공 가능성을 높인다. ‘이상한 변호사 우영우’와 ‘더 글로리’는 넷플릭스와의 파트너십을 통해 수많은 국가의 시청자를 사로잡으며 글로벌 대세로서의 입지를 굳힐 수 있었다. Viu는 동남아시아에서 가장 큰 OTT 서비스지만, 넷플릭스에 비하면 글로벌 영향력은 미약하다.

그 결과 ‘재벌집 막내아들’은 Viu에서 글로벌 성공을 거두는 데 어려움을 겪었다. 이 결정은 결국 드라마의 전체 수익에 영향을 미쳤고, 제작사 SLL은 2022년 수익성 보고서에서 674억원의 순손실을 기록했다. 해외 배급을 위해 OTT 플랫폼을 선택할 때, 제작사는 각 플랫폼이 제공할 수 있는 잠재적 노출과 수익성을 신중하게 고려해야 한다.플랫폼의 글로벌 도달 범위, 구독자 기반, 마케팅 역량을 평가해야 했다. 더 많은 해외 시청자를 확보할 수 있는 플랫폼을 선택함으로써 콘텐츠 제작자는 글로벌 성공과 수익성의 잠재력을 극대화할 수 있었다.

해외 배포를 위해 잘못된 OTT 플랫폼을 선택하면 심각한 재정적 결과를 초래할 수 있으며, 이는 SLL과 CJ ENM이 직면한 문제에서 알 수 있다. SLL의 모회사인 CJ ENM은 2022년 미디어 부문에서 492억 원의 적자를 포함해 1,089억 원의 순손실이 예상되는 등 재정적 어려움에 직면해 있다. 이러한 자금 부족을 해결하기 위해 부동산, 넷플릭스 자산 등 비핵심 자산을 매각해 순차입금을 2조원 가량 줄일 것이라는 이야기가 나오고 있다.

CJ의 또 다른 콘텐츠 제작사인 스튜디오드래곤이 유일하게 흑자를 내고 있지만, 4분기 영업이익은 12억 원으로 예상치인 88억 원을 크게 밑돌았다. 이런 상황은 애플 TV와 넷플릭스 오리지널이 시장을 장악했다는 설과 함께 21년 4분기와 비슷하다는 중론이다. 상반기에는 중국 매출이 상당했지만, 하반기에는 위태롭다는 풍문도 있다. 전반적으로 업계 전반적으로 자금이 부족하여 CJ와 같은 대기업은 이를 보완하기 위해 부동산과 주식을 매각하고 있다. 아무리 성공한 드라마라도 해외에 판매해야 수익을 창출할 수 있다. 하지만 잘못된 해외 플랫폼과 제휴를 맺으면 수익 창출이 어려워진다.

![[OTT 생존경쟁] ‘나는 신이다’ 광풍, 득이거나 독이거나](https://kr.ottranking.com/wp-content/uploads/2023/03/AAAABeQY3knA-c8qS-ISKHhfqAIt29fLGESFjgkThACOQme7AcJXngT4Twu66lViMWKTccXqeFI3cenNpBa3SiqmQmpqpvtUPBMZXzeJ-uu4FQ1cm3MYkAGKnJ9Vafxf6XdOFarVtA-768x432.jpg)

![[위기의 K-콘텐츠] “제재? 안 통해” 누누티비 여전히 활개, 불법 사이트 증가](https://kr.ottranking.com/wp-content/uploads/2023/04/누누-1-768x432.jpg)

![“법보다 주먹” 사적 복수 열풍, 과몰입은 어디까지? [빅데이터 LAB]](https://kr.ottranking.com/wp-content/uploads/2023/03/0316표지-768x428.jpg)

![[IP전략] 콘텐츠 IP 시장 휩쓰는 네카오, ‘미래 먹거리’ 키우기에 열중](https://kr.ottranking.com/wp-content/uploads/2023/10/넷플앱삭2-4-768x432.jpg)