[기자수첩] 엔데믹이 낳은 OTT 구조조정 시기, OTT 플랫폼들의 생존 경쟁과 전략

2021년 국내 OTT 시장 규모 9,700억원, 7년 사이 5배 성장해 가격보다 ‘질’ 중요시하는 소비자들 입맛 저격한 오리지널 콘텐츠 OTT 시장에서 살아남기 위해선 독보적 콘텐츠 보유 필요

2016년 넷플릭스가 국내로 들어오면서 국내 OTT 시장 규모는 2014년 1,926억원에서 2021년 약 9,700억원으로 불과 7년 만에 5배 가까이 성장했다. 전 국민의 ‘집콕’을 유발한 코로나 팬데믹 또한 OTT 시장을 성장시킨 데 일조했다.

2021년 풍부한 오리지널 콘텐츠를 자랑하는 디즈니+까지 한국 시장에 진입하면서 시장 규모는 빠르게 커지고 있으나, 굳건한 해외 OTT들 사이에서 국내 OTT들은 웃지만은 못하고 있다. KT에서 야심 차게 내놓은 시즌(Seezn)은 티빙에서 인수하기로 확정이 난 상태고, 국내 스타트업의 희망이었던 왓챠 역시 매물로 나왔다는 설이 파다하다. 경쟁이 격화되면서 시장의 패러다임이 단순 가입자 확보에서 오리지널 콘텐츠 확보 우선으로 흘러가는 가운데, OTT 시장의 구조조정은 경쟁 패러다임의 전환을 가져올 것으로 전망된다.

이용자 숫자 확보에서 품질 경쟁으로

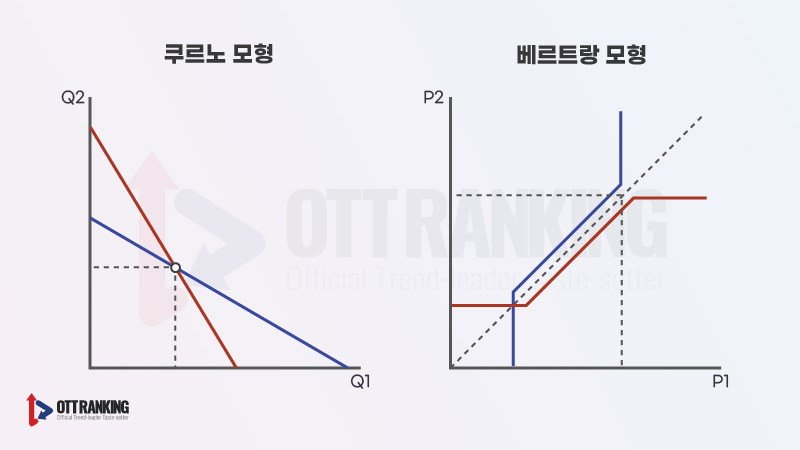

초창기 OTT는 이용자 숫자를 확보하기 위해서 시장 점유율을 높이는 전략으로 시장에 접근했다. 이는 경제학에서 말하는 ‘쿠르노 모형의 경쟁(Cournot competition)’으로, 기술 및 생산 비용 등이 동일한 기업이 각자 생산할 재화 수량을 동시에 결정하는 수량경쟁모델이다. 또한 시장 경쟁력을 확보하기 위한 수단이 많지 않았던 초기에는 가격을 최대한 낮게 가져가는 ‘베르트랑 모형의 경쟁(Bertrand Competition)’ 현상도 함께 목격됐다. 이는 동일한 제품으로 경쟁할 경우 최저 가격을 제공하는 기업이 시장 경쟁력에서 우위를 차지한다고 보는 가격경쟁모델이다. 그러나 최근 들어 이용자 수 성장세가 정체되면서는 ‘역 베르트랑 모형(Reverse Bertrand Competition)’이 관측되고 있다.

현재 국내 OTT 시장에서는 엔데믹의 영향으로 사용자 이탈이 벌어지고 있다. 그뿐만 아니라 물가 상승에 부담을 느낀 사용자들이 케이블 TV와 OTT 중 가장 많이 쓰는 서비스 몇 개만을 추려 이용하는 분위기가 형성됐다. 이용자들의 시선을 끌고 경쟁력을 확보하기 위해서는 고급 콘텐츠 및 오리지널 콘텐츠 확보가 필요한 추세다. 이에 따라 OTT 플랫폼들은 생존을 위해 오리지널 콘텐츠 생산에 더욱 초점을 맞출 것으로 보인다.

실제로 2021년까지 OTT 성장의 일등 공신은 자체 오리지널 콘텐츠였다. 2021년 넷플릭스의 WAU(주간 활성 이용자 수) 추이에 따르면 <오징어 게임> 등 유명 오리지널 콘텐츠가 공개되었을 때 활성 이용자 수가 가파르게 상승했다. 넷플릭스는 작년 <종이의 집>과 같은 다양한 오리지널 시리즈뿐만 아니라 극장에서 개봉하지 못했던 영화 <승리호>와 웹드라마 <D.P>를 선보이면서 가입자 수를 쌓아 나갔다. 작년 9월에는 <오징어 게임>으로 초대박을 터뜨리면서 작년 동월 대비 MAU(월간 활성 이용자 수)가 70%를 초과했고 올해는 <이상한 변호사 우영우>로 동일한 효과를 보고 있다. 다른 국내 OTT 사업자들 또한 콘텐츠 제작과 서비스 개편 등 다양한 노력을 통해 MAU 30% 성장의 저력을 드러내고 있다. 특히 쿠팡에서 론칭한 OTT 서비스인 쿠팡플레이는 스포츠 중계권에 집중하면서 빠르게 성장세를 타 주요 사업자들에 육박하는 성과를 거두기도 했다.

승승장구하던 코닥의 추락, 품질 경쟁력 확보가 중요한 이유

런던정경대 존 서튼 교수의 ‘품질 차별화를 통한 가격 경쟁 완화’라는 논문에 따르면, 기업의 경쟁은 3단계 비협력 게임을 기반으로 정리된다. 첫 번째 단계에서 기업들은 그 산업에 진출할 것인지 아닌지를 선택한다. 두 번째 단계에서는 각 회사가 제품의 품질을 선택한 후, 경쟁자들의 특성을 관찰한다. 마지막으로 각 회사는 자사 상품의 가격을 선택한다. 이 3단계 과정은 물량이나 가격이 아닌 상품의 품질로 경쟁할 경우 발생하는 과정이다. 현재 국내외 OTT 시장의 품질 차별화를 통한 가격 차별화 현상이 이와 연관되어 있다는 분석이 나온다.

산업조직론에서 주장하는 품질 경쟁(Quality Competition)에 따르면, 상품 가격이 올라가더라도 품질이 뛰어나면 소비자들은 높은 가격을 지불한다. 이러한 현상을 고려한 기업들이 품질 고도화에 많은 자본을 쏟아붓고 있다. 미국의 선진 제약회사들이 R&D(연구 및 개발)에 어마어마한 투자금을 쓰는 것과 1980년대까지의 필름 시장을 그 예시로 들 수 있다.

코닥은 일반인이 사용하기 쉬운 필름 및 카메라 ‘브라우니’를 개발해 1900년대 아날로그용 카메라 필름 시장의 80%를 점유했다. 이를 바탕으로 코닥은 카메라와 필름 값을 계속 높게 유지해왔다. 그러나 품질 경쟁력을 잃게 된 1980년대 이후 몰락의 길을 걸었고, 2000년대 들어서 파산신청까지 몰렸다고 알려졌다. 현재 코닥은 필름 기술력 기반 이미지 솔루션 기업으로 사업 구조를 완전히 변경한 상태다.

성장하는 OTT 시장, 오리지널 콘텐츠 없는 왓챠 인수될 전망

2025년 기준 대한민국 OTT 시장이 2조원 규모로 성장할 것이라는 전망이 나왔다. 넷플릭스, 디즈니+ 등 글로벌 플랫폼의 한국 콘텐츠 투자와 K-OTT 투자 확대 등에 따라 이용자가 확대될 것이라는 분석이다. 이런 가운데 업계에서는 다른 플랫폼에 비해 자본력이 약한 왓챠가 조만간 다른 플랫폼에 인수될 것이라는 소문이 돌고 있다. 왓챠는 자체 오리지널 콘텐츠를 생성하는 것이 아닌 자회사 고객의 데이터(△사용자가 평가한 콘텐츠 평점 △사용자의 검색어 기록 △콘텐츠 재생이 끊기지 않고 제일 많이 본 영상)를 바탕으로 콘텐츠를 제공하기 때문에, 오리지널 콘텐츠 확보로 경쟁의 틀이 넘어간 현시점에 더 이상의 경쟁력이 없다는 것이다.

가격 조정과 품질 경쟁이 업계 전체의 구조조정을 이끌면서, OTT 플랫폼들은 소비자 브랜드 가치를 높이기 위해 노력 중이다. 넷플릭스의 경우 고액의 라이선스 비용을 지불하면서 자체 플랫폼에서 고급 콘텐츠를 공급하고 있다. 오리지널 콘텐츠로 잇따라 대박을 터뜨린 넷플릭스는 적극적으로 고급 콘텐츠 확보에 나서는 전략을 취하는 추세다. 한편 다가오는 월드컵으로 가입자 폭증을 예상한 ESPN+는 단번에 40% 이상 가격을 올렸다. 업계에서는 타 OTT 플랫폼들도 ESPN+와 같이 큰 폭으로 가격을 올리는 경우가 있겠으나 기본적으로는 ‘수요 탄력성(Elasticity of demand)’을 고려하면서 소폭 인상하는 정책을 취할 것이라고 보고 있다.

코로나-19 현상과 맞물려 이제는 OTT 시장도 사회의 큰 변화를 끌어낼 만큼 성장했다. 그러나 올해 들어 팬데믹이 점차 사그라들고 있다. 더 이상의 코로나 특수는 없다. 앞으로 이 치열한 시장에서 살아남기 위해서 각 OTT 플랫폼들은 물량 경쟁, 가격 경쟁에 그치지 않고 질적인 발전을 도모해 경쟁력을 확보해야 할 것으로 보인다.

![흑인 ‘인어공주’ 소비 못하는 한국인, 유색 인종 열등감만 알린 꼴 [빅데이터 LAB]](https://kr.ottranking.com/wp-content/uploads/2023/05/인어공주썸네일-768x428.jpg)

![[OTT 생존경쟁] ‘토종 OTT의 절망’ 티빙-웨이브, 영업손실 1천억 이상](https://kr.ottranking.com/wp-content/uploads/2023/04/흐물2-768x432.jpg)

![[기자수첩] 투자 빙하기 콘텐츠 전략 – ‘판’ 커지니 ‘통’ 커진 韓영화](https://kr.ottranking.com/wp-content/uploads/2022/08/MicrosoftTeams-image-44-768x768.png)

![[OTT생존경쟁] “구독자 빠져나갈라” 문단속 나선 글로벌 OTT 업계](https://kr.ottranking.com/wp-content/uploads/2023/01/18_01_2023_20_33_23_9504971-768x397.jpg)

![[기자수첩] 지옥의 삼위일체 : OTT·웹소설·웹툰 불법 공유 – ④ 뜬눈으로 코 베이는 통신3사](https://kr.ottranking.com/wp-content/uploads/2023/02/65-768x432.jpg)

![[위기의 K-콘텐츠] ‘오리지널’ 없는데, 웨이브 왜 봐요?②](https://kr.ottranking.com/wp-content/uploads/2023/03/01-Wavve_ISP_02-768x595.png)